Über die ABK Bank:

Seit mehr als 35 Jahren ist die ABK Bank das Kreditinstitut für Beamte und Angestellte im öffentlichen Dienst. Auch Mitarbeiter von halbstaatlichen oder vormals staatlichen Unternehmen wie der Bahn, der Telekom, den Standwerken oder der Post erhalten zinsgünstige Darlehen bei der ABK Bank. Neben herkömmlichen Konsumkrediten werden sogar ganze Immobilienfinanzierungen ermöglicht. Ein besonderer Fokus liegt dabei auf dem Thema Beamtenkredit sowie auf Darlehen für bestimmte Berufsgruppen wie Polizisten, Lehrer und Soldaten.

In unserem ABK Bank Test erfahren Sie alles, was Sie über das Kreditinstitut wissen müssen.

ABK Bank jetzt selbst testen Investitionen bergen das Risiko von VerlustenABK Bank im Test: Pro und Contra im Blick

Pro

- Zinsgünstige Ratenkredite für den öffentlichen Dienst

- Kreditsummen zwischen 1.000 und 100.000 Euro

- Laufzeit von 12 bis 144 Monaten

- Jederzeit kostenlose Sondertilgungen möglich

- Individueller Service

Contra

- Angebot richtet sich primär an Beamte und Personen im öffentlichen Dienst

Unsere ABK Bank Erfahrungen zeigen, dass sich das Kreditinstitut fast ausschließlich an Beamte bzw. Beschäftigte im öffentlichen Dienst richtet. Zwar werden auch Kredite für herkömmliche Arbeitnehmer angeboten, allerdings zu etwas schlechteren Konditionen. Auch die Bewilligung hoher Darlehenssummen ist nicht immer möglich, wenn der Kreditnehmer in der freien Wirtschaft beschäftigt ist. Positiv fällt hingegen auf, dass die Laufzeiten eines ABK Bank Kredits sehr flexibel sind. Bis zu 12 Jahre können sich Darlehensnehmer Zeit nehmen, um den Kredit zu tilgen.

Zudem schneidet der Support im ABK Bank Test gut ab. Denn anders als bei vielen anderen Direktbanken erfolgt eine umfangreiche Kreditberatung über das Telefon oder in einer von drei Filialen in Berlin bzw. Potsdam. Alternativ ist es aber auch möglich, das Darlehen vollständig online zu beantragen.

Im Überblick: Das Angebot der ABK Bank

- Name des Finanzdienstleisters: Allgemeine Beamten Bank

- Internetauftritt: https://www.abkbank.de

- Regulierung: BaFin

- Kreditwährung: Euro

- Kreditsumme: 1.000 bis 100.000 Euro

- Laufzeit: 12 bis 144 Monate

- Rückzahlung: Monatsraten; Sondertilgungen; Anpassung der Raten

- Zinsen: Ab 3,95 Prozent effektivem Jahreszins

- Support: Telefon, E-Mail, Livechat, persönliche Beratung in Berlin und Potsdam

Geschichte und Idee des Unternehmens

Seit mehr als 35 Jahren bietet die ABK Bank Kredite und die Möglichkeit zur Geldanlage an. Zunächst richtete sich das Kreditinstitut dabei ausschließlich an Beamte, mittlerweile werden die Finanzdienstleistungen aber auch anderen Beschäftigte angeboten. Jedoch liegt der Fokus noch immer auf folgenden Berufsgruppen:

- Beamte

- Angestellte im Öffentlichen Dienst

- Beschäftigte bei vormals öffentlichen Unternehmen (Post, Telekom o.ä.)

All diese Gruppen erhalten bei der ABK Bank besonders günstige Kredite. Wer kein derartiges Beschäftigungsverhältnis vorweisen kann, muss etwas höhere Zinsen zahlen. Auch die maximal verfügbare Kreditsumme wird dann in der Regel gesenkt.

Hinweis: Beamte sind für Banken die besten Kreditnehmer. Schließlich verfügen Sie über ein sicheres Einkommen und ein unkündbares Beschäftigungsverhältnis. Selbst in Zeiten schwerer Wirtschaftskrisen müssen Beamte nicht um ihren Job fürchten. Dadurch ist sichergestellt, dass der Kredit auch tatsächlich wieder zurückbezahlt wird, was die Bank mit entsprechend niedrigen Zinsen honoriert.

- Betreuung von rund 100.000 Privatkunden

- Fokussierung auf Beamte bzw. beamtenähnliche Berufsgruppen

Regulierung und Sicherheit bei der ABK Bank

Ihren Hauptsitz hat die Bank mitten in Berlin. In zwei Filialen in der Hauptstadt können sich Kreditnehmer unverbindlich bei ihren Finanzierungen beraten lassen. Darüber hinaus existiert eine weitere Niederlassung in Potsdam, die ebenfalls für Beratungen genutzt werden kann.

Aufgrund des Firmensitz in Berlin muss sich die ABK Bank an alle gängigen deutschen und europäischen Gesetze für Banken halten. Für die Überwachung und Regulierung sorgt mit der BaFin eine äußerst strikte Aufsichtsbehörde.

- Firmensitz in Berlin

- Aufsicht durch die BaFin

ABK Bank Test: Kreditsummen zwischen 1.000 und 100.000 Euro

Wer bei der ABK Bank einen Kredit aufnehmen möchte, kann hiermit unterschiedlichste Anschaffungen finanzieren. Beispiele:

- Auto

- Inneneinrichtung

- Renovierungsmaßnahmen

- Urlaub

- Konsumgüter

Möglich ist diese breite Spanne an Verwendungszwecken, weil die Bank Kredite bis zu 100.000 Euro vergibt. Minimal möglich ist eine Summe von 1.000 Euro, so dass ein Höchstmaß an Flexibilität geboten wird.

Berücksichtigt werden muss allerdings, dass nicht alle Darlehensnehmer jeden Kreditbetrag bewilligt bekommen. Denn die maximale Darlehenssumme hängt auch immer von der persönlichen Bonität ab, jedoch ist diese bei Beamten in der Regel besonders hoch. Unseren ABK Bank Erfahrungen nach ist es möglich, das 20-fache des monatlichen Familieneinkommens als Kredit zu erhalten.

Im ABK Bank Test wurde aber auch deutlich, dass es herkömmliche Arbeitnehmer deutlich schwerer haben. Die angegebene Faustregel gilt ausschließlich für Beamte, so dass mitunter Abstriche gemacht werden müssen. Wer nähere Informationen über die verfügbare Kreditsumme erhalten möchte, sollte den Support kontaktieren. Per Telefon oder in einer der drei Filialen beraten die Mitarbeiter Kreditnehmer ausführlich.

- Kreditsumme zwischen 1.000 und 100.000 Euro

- Maximale Höhe abhängig von der Bonität

Kreditvoraussetzungen bei der ABK Bank im Test: Geringe Hürden

Grundsätzlich verleiht die ABK Bank Kredite an alle Darlehensnehmer und nicht nur an Beamte. Jedoch zeigt der ABK Bank Erfahrungsbericht klar, dass sich das Angebot primär an diese Berufsgruppe richtet. Denn zu den Kreditvoraussetzungen zählen folgende Aspekte:

- Volljährigkeit des Kreditnehmers

- Stabiles Monatseinkommen

- Ausschließlich private Nutzung des Kredits

- Wohnsitz und Girokonto in Deutschland

- Gute Bonität

Stabiles Monatseinkommen bedeutet für die ABK Bank, dass der Kreditnehmer „Beamter, Angestellter im öffentlichen Dienst, Arbeiter, Angestellter oder Rentner/Pensionär“ ist. Entscheidender ist aber, dass die Bonität für gut befunden werden muss. Grundsätzlich lässt sich eine solide Bonität anhand folgender Faktoren festmachen:

- Tadellose Schufa

Vor der Kreditvergabe holt die ABK Bank umfangreiche Informationen über den Kreditnehmer ein, die in der Schufa gespeichert sind. Bei Vermerken über nicht bezahlte Kreditraten oder andere offene Forderungen scheitert die Kreditvergabe direkt.

- Sicheres Einkommen

Der Kreditnehmer muss über ein Einkommen verfügen, das als sicher gilt. Hierbei sind Beamte klar im Vorteil, können sie doch nicht gekündigt werden. Zudem besteht kein Risiko, dass der Arbeitgeber des Beamten Insolvenz anmelden muss. Schließlich handelt es sich um den Staat bzw. eine Stadt oder ein Bundesland.

- Überdurchschnittliches Einkommen

Damit die Bonität als „gut“ befunden wird, sollte das persönliche Einkommen zumindest dem Durchschnitt entsprechen. Noch besser ist es, wenn es vergleichsweise hoch ausfällt. Auch hier können gerade ältere Beamte punkten.

- Keine laufenden Kredite

Negativ auf die Bonität wirkt es sich aus, wenn Kreditnehmer bereits laufenden Kredite tilgen müssen.

ABK Bank Erfahrungen mit den Laufzeiten: Hohes Maß an Flexibilität

In der Regel werden klassische Ratenkredite innerhalb von 12 bis 60 Monaten abbezahlt. Bei der ABK Bank haben Kreditnehmer allerdings die Möglichkeit, ihre Kreditlaufzeit auf bis zu 144 Monate auszuweiten – auch bei kleineren Kreditsummen. Hierdurch sinkt die monatliche Belastung spürbar, auch wenn die gesamten Darlehenskosten steigen.

Zu beachten gilt es, dass die Zinsen bei der ABK Bank stark von der Darlehenslaufzeit abhängen. Dabei gilt: Je länger die Rückzahlungsdauer, desto höher ist der jährliche Effektivzins. Kreditnehmer sollten sich also genau überlegen, wie sie die Laufzeit ihres Darlehens ausgestalten.

- Laufzeit zwischen 12 und 144 Monaten

- Zinsen abhängig von der Laufzeit

ABK Bank: Test der Kreditkonditionen

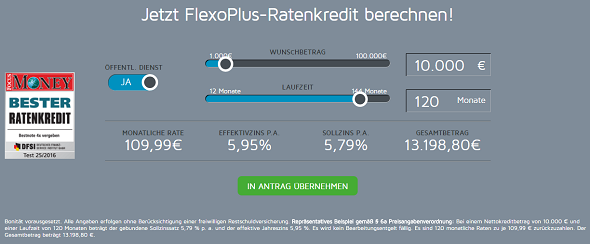

Im ABK Bank Testbericht fällt auf, wie transparent das Kreditinstitut mit den Kosten für das Darlehen umgeht. Über einen einfachen Kreditrechner wird Darlehensnehmern angezeigt, wie hoch die jährlichen Effektivzinsen für die Kredite ausfallen:

Diese Angaben beziehen sich dabei ausschließlich auf Beamte bzw. Angestellte im öffentlichen Dienst. Andere Kreditnehmer zahlen einen Aufschlag von 0,20 Prozent auf den Effektivzins.

Zu beachten gilt es, dass diese Zinssätze nur bei entsprechender Bonität gelten. Wer die angesprochenen Kreditvoraussetzungen nicht erfüllt, der bekommt keinen Kredit. Alle anderen Kreditnehmer erhalten exakt den Zinssatz, der in der oben aufgeführten Tabelle ausgewiesen ist. Denn bei der ABK Bank sind die Zinsen an sich bonitätsunabhängig. Das bedeutet, dass alle Kreditnehmer den gleichen Zinssatz erhalten.

Weitere Kosten entstehen bei der ABK Bank ausdrücklich nicht. Schon seit geraumer Zeit verzichtet das renommierte Kreditinstitut etwa auf die Erhebung von Bearbeitungsgebühren oder Abschlussprämien. Auch für die Nutzung bestimmter Serviceleistungen während der Kreditlaufzeit werden keine weiteren Kosten fällig. So können Kreditnehmer beispielsweise Sondertilgungen oder Ratenanpassungen durchführen, ohne hierfür eine Gebühr zahlen zu müssen.

- Zinsen ab 3,95 % effektivem Jahreszinssatz

- Keine weiteren oder versteckten Kosten

Rückzahlungsmodalitäten im ABK Bank Erfahrungsbericht: Hohes Flexibilität

Wer ein Darlehen bei der ABK Bank aufnimmt, zahlt dieses grundsätzlich in monatlichen Raten wieder zurück. Diese bestehen aus einem Tilgungs- und einem Zinsanteil, wobei letzterer im Laufe der Zeit immer geringer wird. Durch die äußerst flexible Laufzeit haben Kreditnehmer dabei einen großen Einfluss darauf, wie hoch die monatlichen Raten ausfallen. Je nach persönlicher Finanzplanung kann so die perfekte Laufzeit gewählt werden.

Während der Laufzeit selbst haben Kreditnehmer jederzeit die Möglichkeit, Sondertilgungen durchzuführen. Weihnachtsgelder, Erbschaften oder Boni können so genutzt werden, um die Kreditlaufzeit und damit auch die Kreditkosten im Nachhinein zu reduzieren. Ein Beispiel:

- Kreditsumme: 10.000 Euro

- Laufzeit: 60 Monate

- Zinsen: 4,95 Prozent

- Monatliche Rate: 187,99 Euro

Würde das Darlehen regulär abbezahlt werden, müsste der Kreditnehmer insgesamt 1.279,12 Euro an Zinsen bezahlen. Allerdings wird der beispielhafte Beamte im zweiten Jahr befördert und erhält einen Bonus. Daher entschließt er sich, nach 36 Monaten die komplette Restschuld vorzeitig zu tilgen. Bis zu diesem Zeitpunkt sind Zinskosten von 1059,35 Euro angefallen. Damit spart der Kreditnehmer als über 200 Euro durch die Sondertilgung.

Darüber hinaus ist es möglich, die monatliche Rate während der Laufzeit flexibel anzupassen. Werden beispielsweise Reparaturen am Haus fällig, können die Kreditzahlungen etwas nach unten korrigiert werden. So sinkt die finanzielle Belastung und im Haushaltsbudget bleibt ausreichend Spielraum, um den finanziellen Verpflichtungen weiterhin nachkommen zu können.

- Flexible Rückzahlungsmodalitäten

- Jederzeit Sondertilgungen möglich

- Ratenanpassungen nach Absprache

Ablauf der Kreditauszahlung: Schnell und unkompliziert

Wer einen Kredit bei der ABK Bank aufnehmen möchte, dem werden hierzu verschiedene Möglichkeiten geboten:

- Telefonische Beantragung

- Online-Beantragung

- Terminvereinbarung in einer Filiale

Am unkompliziertesten ist es dabei, das Darlehen direkt über den Online-Antrag aufzunehmen. Hierzu wählen Kreditnehmer ganz einfach ihre gewünschte Kreditsumme aus, stellen die Laufzeit ein und führen dann die eigentliche Beantragung durch:

- Die ABK Bank verwendet ein standardisiertes Antragsformular. In diesem werden unter anderem persönlichen Informationen des Kreditnehmers wie dessen Wohnsitz abgefragt. Auch Angaben zur beruflichen Situation müssen gemacht werden.

- Anschließend prüft die Bank die erste Kreditanfrage völlig unverbindlich. Sofern dem Gesuch grundsätzlich stattgegeben wird, verschickt die ABK Bank dann einen verbindlichen Kreditvertrag per Post oder online. Jetzt hat der Kreditnehmer nochmals die Möglichkeit, doch von der Beantragung Abstand zu nehmen oder den Kreditvertrag rechtskräftig zu unterschreiben.

- Wie bei allen anderen Kreditinstituten auch, wird bei der ABK Bank eine Legitimierung der Daten fällig. Die Überprüfung findet dabei auf dem herkömmlichen Wege per PostIdent-Verfahren statt. Hierzu suchen Kreditnehmer eine nahegelegene Postfiliale inklusive des PostIdent-Coupons auf und verifizieren ihre Daten. Anschließend schickt der Postmitarbeiter den unterschriebenen Kreditvertrag an die ABK Bank.

- Innerhalb weniger Tage trifft das Geld auf dem angegebenen Referenzkonto ein.

Wer sich für den telefonischen Weg entscheidet, durchläuft praktisch dieselben Schritte. Lediglich die Erstellung der ersten Kreditanfrage wird gemeinsam mit einem Berater am Telefon durchgeführt.

- Beantragung per Telefon, online oder in einer Filiale

- Online-Beantragung dauert keine 10 Minuten

- Legitimierung per PostIdent

Website der ABK Bank im Test: Übersichtlich und sicher

Wer die Homepage der ABK Bank aufruft, findet die wichtigsten Informationen direkt auf der Startseite. Hier informiert das Kreditinstitut über Rückzahlungsmodalitäten, Geschäftsmodell und Zinsen. Über einfach gehaltene Menüs gelangen Kreditnehmer anschließend direkt zu weiterführenden Themen wie etwa der Geschichte der Bank oder der Möglichkeit zur Geldanlage.

Während der Beantragung eines Kredits ist die Kommunikation zwischen dem eigenen PC und der Bank stets gesichert. Die ABK Bank verwendet neuste Verschlüsselungstechnologien, so dass unbefugte Dritte kaum eine Chance dazu haben, Daten abzugreifen.

- Übersichtliche Website

- Verwendung monderster Verschlüsselungstechnologien

Kundenservice der ABK Bank: Umfassende Beratung

Anders als viele Konkurrenten setzt die ABK Bank nicht auf ein beratungsloses Geschäftsmodell. Vielmehr ist das Kreditinstitut daran interessiert, seine Kunden bei allen Schritten der Kreditaufnahme umfassend zu begleiten. Möglich ist die Kontaktaufnahme mit den Mitarbeitern auf verschiedenen Wegen:

- Rund um die Uhr per Mail.

- Telefonisch von Montag bis Freitag zwischen 09:00 und 18:00 Uhr.

- In einer von drei stationären Filialen (Berlin und Potsdam).

Egal für welchen Weg sich Kreditnehmer entscheiden, die Beratung ist unseren ABK Bank Erfahrungen nach immer passgenau. Durch die Spezialisierung auf Beamte und Angestellte im öffentlichen Dienst kennt die Bank ihre Zielgruppe sehr genau. So kann sie perfekt auf die Bedürfnisse der Kreditnehmer eingehen.

- Gut erreichbarer Support

- Telefon, E-Mail, stationäre Filiale

Die ABK Bank in der Presse

Durch das hohe Maß an Spezialisierung erhält die ABK Bank in der Presse kaum Rezensionen. Jedoch konnte sie sich Ende 2016 den FOCUS-MONEY-Award für den besten Ratenkredit sichern. So lief der Test ab:

Die bekannte Zeitschrift wertete in Zusammenarbeit mit dem Deutsche Finanz-Service Institut in Köln insgesamt 27 Kredite für Privatpersonen aus. Beurteilt wurden dabei vier verschiedene Kategorien:

- Kundenmerkmale wie die Anzahl vorgegebener Berufsgruppen, Mindest- oder Höchstalter der Kreditnehmer.

- Produktmerkmale wozu etwa die Laufzeit der Kredite, die Kreditsumme oder Möglichkeiten zur Sondertilgung zählen.

- Kosten, die im Zusammenhang mit dem Kredit entsteht. Hierzu zählen sowohl der Effektivzins als auch Gebühren für Ratenänderungen oder Sondertilgungen.

- Zudem wurde getestet, ob der Abschluss einer Restschuldversicherung verpflichtend ist.

Für den FlexPlus Kredit der ABK Bank vergab FOCUS-MONEY dabei vier Mal die Bestnote. Besonders positiv fiel den Testern auf, wie transparent das Kreditinstitut alle Gebühren ausweist. Kreditnehmer müssen zudem keinerlei Extra-Gebühren für Serviceleistungen wie Sondertilgungen oder Ratenänderungen befürchten.

- Sieger des FOCUS-Money-Awards

- Bestnoten in allen vier Testkategorien

ABK Bank Bewertung: Flexible Kredite für Beamte

Unser Fazit zu der ABK Bank fällt grundsätzlich sehr positiv aus. Denn die ABK Bank bietet äußerst flexible Kredite mit Laufzeiten zwischen 12 und 144 Monaten an. Auch während der Laufzeit können Kreditnehmer dank Sondertilgungen und Ratenanpassungen noch Änderungen an der Tilgung vornehmen. Kosten entstehen hierfür keine, weil die Bank ausschließlich über den Effektivzins abrechnet. Dieser ist bonitätsunabhängig und beginnt bei attraktiven 3,95 Prozent pro Jahr.

Negativ fällt lediglich auf, dass sich das Angebot der Bank primär an Beamte richtet. Zwar können auch herkömmliche Kreditnehmer Darlehen beantragen, diese werde aber nur unter recht strikten Voraussetzungen bewilligt. Wer generell einen Kredit beantragen möchte, hat hierzu verschiedene Möglichkeiten. Neben einem Online-Formular bietet die ABK Bank auch eine Antragsstellung per Telefon sowie eine Terminvereinbarung in einer der drei Filialen vor Ort in Berlin und Potsdam.

Der Kreditgeber ABK Bank im Härtetest: Für welche Kreditnehmer ist der Finanzdienstleister ein guter Finanzierungs-Partner?

Kann bei der ABK Bank ein neuer Kredit beantragt werden, wenn der erste abbezahlt ist?

Das ist problemlos möglich. Auch während der Laufzeit können Darlehensnehmer generell einen zweiten Kredit aufnehmen. Die Voraussetzung hierfür besteht lediglich darin, dass die Bonität ausreichend hoch ist.

Werden Kreditanträge auch abgelehnt?

Ja. Die ABK Bank überprüft alle Kreditanträge äußerst gewissenhaft und genau. Je nach Grund der Ablehnung ist es allerdings teils trotzdem möglich, generell einen Kredit zu erhalten. Beispielsweise senken Kreditnehmer dann ganz einfach ihre Kreditsumme oder verlängern die Laufzeit. Dann sind die monatlichen Raten tragbar und das Darlehen wird gewährt.

Wer kann bei der ABK Bank einen Kredit beantragen?

Grundsätzlich haben alle Privatpersonen, die sich in einem festen Anstellungsverhältnis befinden hierzu die Möglichkeit. Auch Rentner und Pensionäre erhalten Darlehen, lediglich Selbstständige haben kaum eine Chance auf eine Bewilligung. Zu beachten gilt es allerdings, dass sich das Angebot der ABK Bank primär an Beamte und Angestellte im öffentlichen Dienst richtet.

ABK Bank jetzt selbst testen Investitionen bergen das Risiko von Verlusten