Spekulative Anleger können zu Differenzkontrakten, Optionsscheinen, Hebelzertifikaten und Futures greifen. Die Unterschiede sind mit einer Ausnahme gering: Ob mit einem CFD oder Optionsschein gehandelt wird, ist für strategische Aspekte genauso relevant wie für das Risikomanagement. Ein Hebelzertifikat funktioniert in der Praxis fast wie ein CFD.

Rechtlich betrachtet handelt es sich allerdings um eine Schuldverschreibung der Bank. Das Knock Out Level des Zertifikats ist vergleichbar mit dem Close Out Level des CFD Brokers. Futures kommen Differenzkontrakten nicht nur sehr nahe, sondern bilden oft genug die Grundlage für diese. Vor allem Differenzkontrakte auf Indizes und Rohstoffe werden sehr häufig aus Terminkontrakten abgeleitet.

Fakten im Überblick zu CFDs und Optionsscheinen:

- CFD oder Optionsschein: relevant für strategische Aspekte und das Risikomangement

- Hebelzertifikate funktioniert hast wie ein CFD

- Optionsscheine haben eine kompliziertere Preisbildung als Hebelzertifikate.

- Volatilität, Restlaufzeit, Basispreis: Wert einer Option

- Anders bei CFDs: schwierig zu verstehende Preisbildung

1.) CFD oder Optionsschein: Was ist der Unterschied?

Zunächst zur Erklärung: Was ist ein CFD? Einen Differenzkontrakt (englisch: Contract for Difference) schließen zwei Parteien, um den Austausch von Wertentwicklung und Erträgen eines Basiswerts gegen Zinszahlungen während einer bestimmten Laufzeit zu ermöglichen. CFDs sind Hebelprodukte – sie beziehen sich also auf die gehebelte Kursentwicklung des zu Grunde liegenden Basiswertes. CFDs gehören zur Gruppe der derivativen Finanzinstrumente und sind hochspekulative Instrumente: CFDs bergen einige Risiken, über die sich ein Trader klar sein sollte: Es besteht das Risiko des Totalverlusts des ursprünglich eingesetzten Kapitals und von Nachschusspflichten.

Was ist ein Optionsschein?

Optionsscheine sind als Wertpapier gestaltete Optionen. Man erwirbt mit einem Optionsschein das Recht, einen bestimmten Basiswert zu einem Preis, dem Bezugspreis, zu kaufen bzw. zu verkaufen. Die Pflicht zum Kauf oder Verkauf besteht umgekehrt nicht. Es gibt verschiedene Arten von Optionsscheinen: Sie können Teil von Optionsanleihen sein. Hierbei handelt es sich um einen klassischen Optionsschein und stehen in Zusammenhang mit einer Kapitalerhöhung. Rechtlich gesehen sind Optionsscheine Inhaberschuldverschreibungen der Bank. Sie haben wenig mit Hebelzertifikaten gemein. Das gilt im Übrigen auch für Optionen, die am Terminmarkt gehandelt werden. Die Preisbildung bei Optionen ist sehr viel komplizierter als bei Hebelzertifikaten.

Wie wird der Wert einer Option gebildet?

Zu den preisbildenden Faktoren einer Option zählen die implizite Volatilität, die Restlaufzeit und der Basispreis. Je höher die Volatilität ist, desto höher ist auch der Preis der Option. Je kürzer die Restlaufzeit, desto niedriger ist ceteris paribus der Preis der Option. Der Basispreis entscheidet darüber, ob die Option einen Inneren Wert besitzt oder nicht.

Und zum Schluss: Wie berechnet man den Wert eines CFDs?

Die Volatilität spielt für den Wert eines CFDs gar keine Rolle. Restlaufzeiten können eine Rolle spielen, wirken sich aber anders aus. Wird ein CFD aus einem Future abgeleitet, kommt es beim Auslaufen des Futures zur Umschichtung des CFD in den nächstfälligen Terminkontrakt. Dabei können Roll-Kosten entstehen. Gäbe es einen „CFD Optionsschein“, würde dieser bei der Eröffnung der Position immer am Geld notieren. Optionsscheine dagegen können schon beim Kauf im oder aus dem Geld notieren, was die Preisbildung vor allem in Kombination mit einer kurzen Restlaufzeit sehr undurchsichtig macht.

Fazit: CFDs sind Hebelprodukte – sie beziehen sich also auf die gehebelte Kursentwicklung des zu Grunde liegenden Basiswertes. Optionsscheine sind Wertpapiere. Rechtlich gesehen sind Optionsscheine Inhaberschuldverschreibungen der Bank. Zu den preisbildenden Faktoren einer Option zählen die implizite Volatilität, die Restlaufzeit und der Basispreis. Optionsscheine können schon beim Kauf im oder aus dem Geld notieren, was die Preisbildung vor allem in Kombination mit einer kurzen Restlaufzeit sehr schwierig macht.

Zum Anbieter XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.2.) Die strategischen Aspekte: Wofür sollte man sich entscheiden?

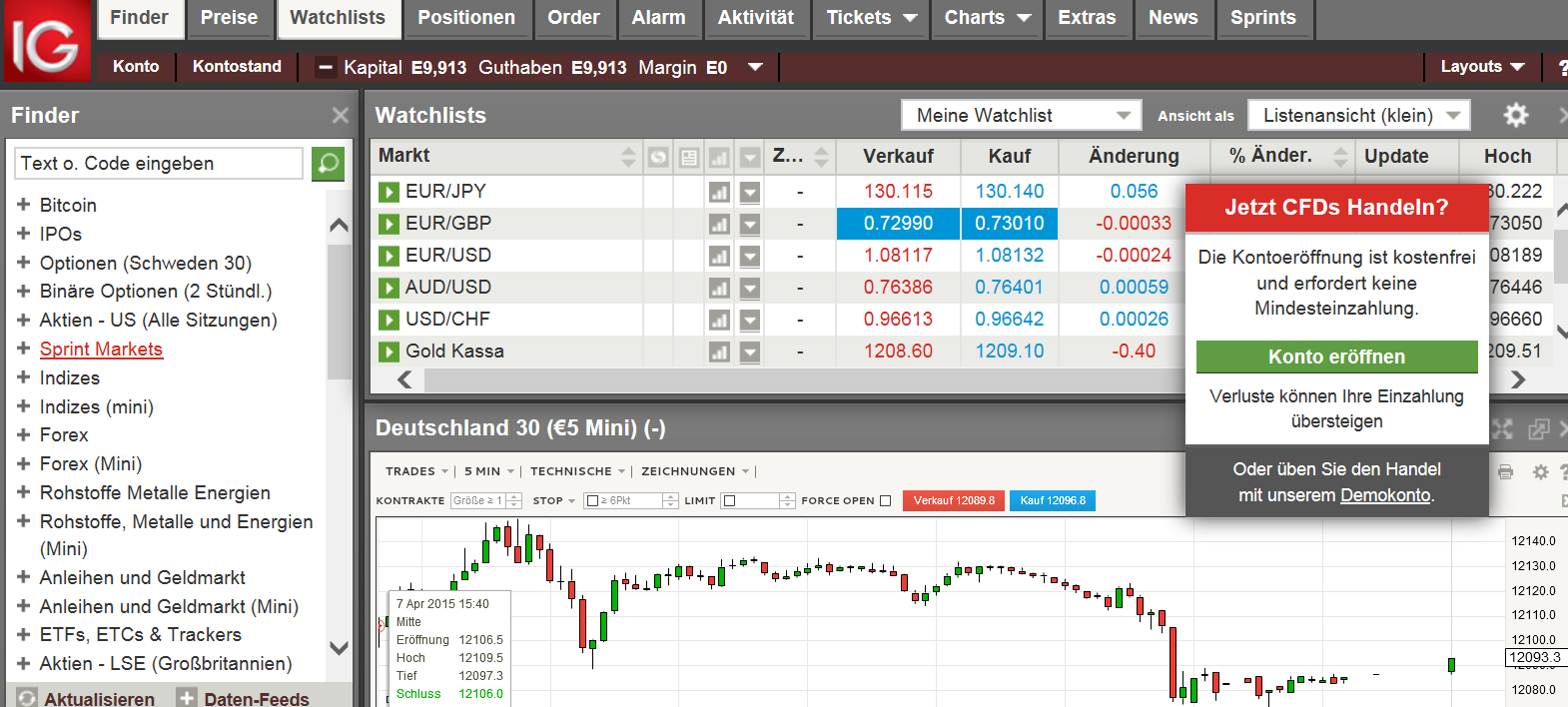

Beide Produkte haben Vor- und Nachteile. Wer zwischen den beiden Möglichkeiten wählen möchte, hat es am leichtesten, wenn er zunächst den Bauch entscheiden lässt. Trauen Sie sich den Handel mit Hebelprodukten zu? Beim CFD-Handel wird mit einem Hebel investiert – eine effiziente, aber auch hochriskante Möglichkeit des Kapitaleinsatzes. Die Vorteile beim CFD-Handel sind eine hohe Flexibilität und der Zugang zu unterschiedlichsten Märkten. Die Liste lässt sich erweitern um den niedrigen Kapitaleinsatz, transparente Preise, Long-Short-Positionen, Hedging, kurze Laufzeiten, niedrige Kosten.

Der Nachteil ist: Bei Hebelgeschäften gibt es Risiken über den Totalverlust des Einsatzes hinaus! Durch eine Nachschusspflicht können Sie in einen negativen Kontosaldo rutschen. Optionsscheine bieten dem Anleger ebenfalls verschiedene Vorteile. Er bekommt verzinslichte und spekulative Renditechancen. Er muss weniger Kapital für eine Aktienspekulation als bei Direkterwerb über Börse einsetzen. Er kann einen Hebel einsetzen und von einer überproportionale Kurssteigerungen (Hebelwirkung) profitieren.

Er kennt den vorher feststehenden Bezugspreis für die Aktien. Nachteile gibt es allerdings auch hier: Man bleibt immer in der Unsicherheit über den Umfang der Kapitalerhöhung, da man keine Kenntnis hat, ob andere ihr Bezugsrecht geltend machen. Es besteht das Risiko eines entgangenen Aufgeldes bei steigenden Marktkursen, da der Bezugspreis vorher festgelegt wird.

Fazit: Eine klare Entscheidung zu treffen, wird angesichts der Vor- und Nachteile auf beiden Seiten schwierig. Betrachten Sie die Punkte genau und machen Sie sich ein eigenes Bild, was besser zu Ihnen passt: CFDs oder Optionscheine?

3.) Das Risikomanagement: Wie sichert man sich ab?

Sie möchten Ihr CFD Risiko effektiv begrenzen? Dann legen wir Ihnen drei Ratschläge nahe:

- Lesen Sie aufmerksam die AGB Ihres CFD Brokers und informieren Sie sich über seine Konditionen zur Nachschusspflicht!

- Aktivieren Sie Stop Loss Order! So begrenzen Sie Ihr Risiko.

- Planen Sie Verlustserien ein! Sie sind leider unvermeidlich. Behalten Sie einen kühlen Kopf und handeln Sie nicht über Ihre Verhältnisse.

Sie möchten das Risiko eindämmen, das Sie beim Kauf eines Optionsscheines eingehen?

- Berücksichtigen Sie bei Ihren Gewinnerwartungen unbedingt die Kosten, die mit dem Erwerb oder dem Verkauf der Optionsrechte verbunden sind.

- Bedenken Sie für Ihre Planung: Eine Kursänderung kann den Wert des Optionsscheines verringern oder sogar entwerten.

- Sie sind innerhalb der Optionsfrist für die Ausübung des Optionsrechts und die Einhaltung der damit verbundenen Formalien selbst verantwortlich. Nutzen Sie diese Möglichkeit und handeln Sie, bevor es vielleicht zu spät ist und die Option als ausgeübt gilt.

Fazit: Ein gutes Risikomanagement ist für allen Handel eine wichtige Grundlage. Bei CFDs sollten Sie sich vor allem über die Nachschusspflicht informieren, bei Optionsscheinen ist zu empfehlen, die angefallenen Kosten in die Gewinnerwartung einfließen zu lassen, um realistisch zu kalkulieren.

4.) Fazit: Keine klare Entscheidung

Die Frage „CFD oder Optionsschein?“ bedarf einiger Überlegungen, da sie sowohl für strategische Aspekte als auch für das Risikomanagement relevant ist. Bei Optionsscheinen handelt es sich um eine als Wertpapier gestaltete Option; Trader erwerben somit das Recht, einen bestimmten Basiswert zu dem Bezugspreis zu kaufen oder verkaufen. Es gibt verschiedene Optionsscheinarten, doch grundsätzlich haben sie wenig mit Hebelzertifikaten gemein – allein die Preisbildung gestaltet sich bei Optionen weitaus komplizierter als bei Hebelzertifikaten.

Es lässt sich natürlich nicht eindeutig entscheiden, welches Produkt besser ist. Ob CFD oder Optionsschein: Schauen Sie sich die Vor- und Nachteile genau an, bevor Sie eine Wahl treffen.