Georg wer? Der Schweizer Industriekonzern „Georg Fischer AG“ gehört nicht unbedingt zu den großen Marken Europas. Dabei existiert das Unternehmen bereits seit über 200 Jahren (seit 1802), also länger als eine ganze Reihe von Staaten in Europa. Der Umsatz von rund 3,8 Mrd. Franken und gut 14.000 Mitarbeiter sind auch kein Pappenstil. Und der Aktienkurs könnte bald ein Mehrjahreshoch testen. Doch der Reihe nach. Zunächst der Blick auf den Chart:

Chart „Georg Fischer AG“

Quelle: Finanzen100

Dargestellt ist der Kursverlauf in Schweizer Franken.

Im Juli 2007 war mit rund 936 Franken der bisherige Höchstkurs erreicht. Die Finanzkrise führte dazu, dass der Kurs bis März 2009 auf 133 absackte. Danach gab es wieder eine Kursvervielfachung – auf aktuell rund 680 Franken.

Charttechnisch gibt es nun einen Widerstand bei rund 705 Franken – dem Hoch von Februar 2014. Wie sieht die Lage aus fundamentaler Sicht bei der Georg Fischer AG aus?

Bei diesem Unternehmen ist mir aufgefallen, dass es eine hohe Rendite auf das eingesetzte Eigenkapital vorweisen kann. Die Zahlen für 2014 sind da – und da lag die Eigenkapitalrendite bei sehr beachtlichen 17,9%. Diese Kennzahl ist im Verlauf der letzten Jahre auch noch angestiegen. Zum Vergleich: 2013 lag sie bei 16,7%, und 2012 bei 15,7%.

Mit anderen Worten: Das hier eingesetzte Eigenkapital arbeitet hoch profitabel! Mit bei Schweizer oder deutschen Staatsanleihen eingesetztem Kapital kann man das hingegen derzeit nicht behaupten.

Hier weitere Eckdaten zum letzten Geschäftsjahr:

- Der Umsatz stieg um 1% auf 3,795 Mrd. Franken

- Der Auftragseingang stieg ebenfalls um rund 1% auf 3,84 Mrd. Franken

- Die Dividende soll um einen Franken steigen auf 17 Franken

- Das Ebit stieg von 251 auf 274 Mio. Franken

- Der Freie Cashflow hingegen ging von 174 auf 110 Mio. Franken zurück

Wie kam es, dass das Ebit = Gewinn vor Steuern und Zinsen so deutlich stieg, obwohl der Umsatz ja kaum mehr als stagnierte (+1%)?

Die Margen haben sich verbessert! So bleibt von jedem Franken Umsatz mehr „hängen“. Die Ebit-Marge stieg von 6,7% auf 7,2%.

Steigende Margen, stagnierende Umsätze!

Die Georg Fischer AG hat in den letzten Jahren gezeigt, dass sie auch bei wenig mehr als stagnierenden Umsätzen (2012 lagen die Umsätze bei 3,72 Mrd. Franken – wie gesagt, 2014 waren es 3,84 Mrd. Franken) die Gewinne steigern kann.

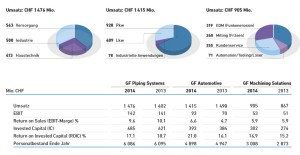

Schulungen der Mitarbeiter und Effizienzverbesserungen tragen dazu bei, dass dieses Unternehmen eine solide „Cash-Maschine“ geworden ist. Diese drei Bereiche gibt es im Unternehmen:

- GF Piping Systems

Hierbei handelt es sich um einen führenden Anbieter von Rohrleitungssystemen

aus Kunststoff und Metall. Hier geht es um den sicheren Transport (Wasser, Gas) – dazu werden laut eigenen Angaben alle Anwendungen des Wasserkreislaufs abgedeckt. Deshalb finden sich dazu im Produktportfolio Rohre, Ventile, Verbindungstechnologien etc. pp. - GF Automotive

Hier geht es um gegossene Komponenten und – ich zitiere aus dem Geschäftsbericht: „Systeme aus Aluminium, Magnesium und Eisen für die Fahrzeugindustrie sowie für den globalen Industrie- und Konsumgütermarkt.“ Hier geht es u.a. darum, die Autos durch Leichtbaukomponenten leichter zu machen, was den Verbrauch senkt. - GF Machining Solutions

Hier geht es um Präzisionsteile, komplexe IT- und Kommunikationstechnologie, Kunden sind neben der Automobilindustrie auch die Luft- und Raumfahrt.

Die Entwicklung der drei Geschäftsbereiche zeigt diese Grafik aus dem aktuellen Geschäftsbericht sehr übersichtlich:

Quelle: Georg Fischer AG

Von Vorteil ist es, dass die Bereiche eine ähnliche Größenordnung haben – so kann eine schwächere Entwicklung in einem Sektor von den anderen (hoffentlich) aufgefangen werden. Das spricht gegen eine klare Wachstums-Story, aber darum geht es bei dieser Aktie auch gar nicht. Hier geht es eher um das, was angelsächsische Anleger vielleicht „value for money“ nennen werden: Für den Aktienkurs bekommt man auch tatsächlich etwas, real greifbare Werte.

Zum Anbieter flatex Investitionen bergen das Risiko von VerlustenMein Fazit: Georg Fischer AG – solide Schweizer Value-Aktie!

Der Gewinn pro Aktie lag im letzten Geschäftsjahr bei 45 Franken. Damit errechnet sich ein Kurs-Gewinn-Verhältnis von 15,1. Das ist angemessen bis günstig für ein Unternehmen dieses Formats. Relativ hohe Margen, und die Auftragseingänge liegen leicht über den Umsätzen. Mit anderen Worten: Die Auftragseingänge des letzten Jahres haben im Grunde schon die Geschäfte für das komplette Jahr 2015 abgesichert. Hier geht es nicht um starkes Wachstum – das sollten Sie bei diesem Unternehmen nicht erwarten. Aber hier werden Jahr für Jahr solide Gewinne eingefahren. Das rechtfertigt einen moderaten Anstieg des Kurs-Gewinn-Verhältnisses vom jetzigen Niveau aus, finde ich. Bitte beachten Sie: Der Heimatmarkt dieser Aktie ist die Börse Zürich – wenn Sie z.B. im Euro-Raum kaufen, dann haben Sie noch zusätzlich ein Währungsrisiko bzw. Währungschance (Veränderung des Schweizer Franken gegenüber Euro).

Klarstellung

Und auch hier gilt: Dies ist meine rein subjektive Einschätzung und keine Aufforderung an Sie, diese Aktie zu verkaufen oder zu kaufen. Betrachten Sie meine Zeilen als Gedankenanstoß, nicht mehr und nicht weniger. Es geht um Ihr Geld – verantwortlich dafür sind Sie ganz alleine.